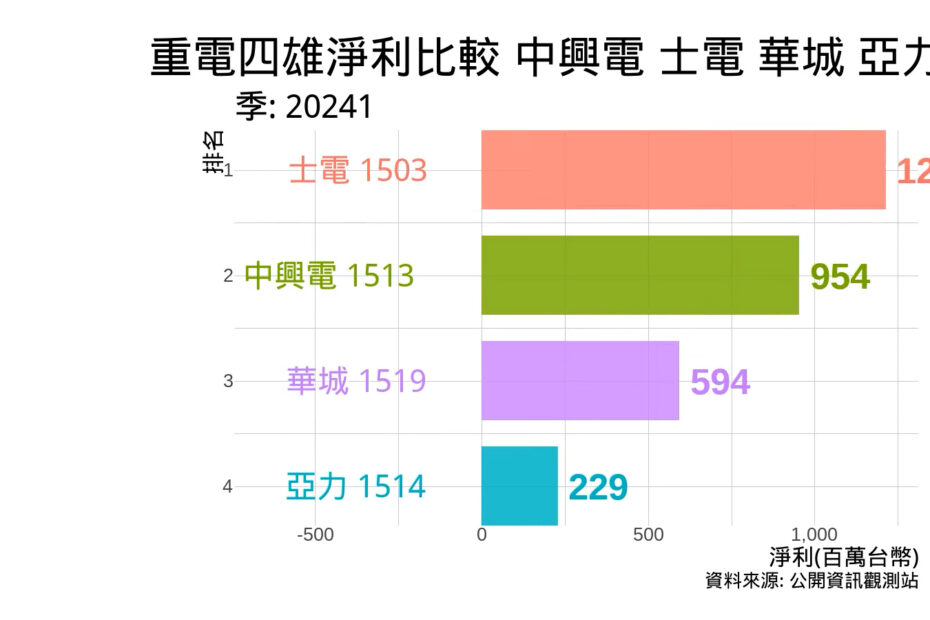

重電四雄淨利比較 中興電 士電 華城 亞力 | 有經營電廠的中興電受惠台電強韌電網計劃,夏季電力需求與長期綠電需求激勵獲利成長

穩定的供電在現代社會中非常重要,尤其是夏天炎熱需要冷氣的時候,今天來帶大家比較一下重電四雄誰的獲利能力最好,比較的四間公司為中興電、士電、華城與亞力,比較的財報資料是每季的稅後淨利,資料期間是從2013年第一季到2024年第一季,共約11年的期間中,士電的淨利非常穩定的排名第一,獲利第二名是中興電,中興電的獲利從2013年第一季的1億多成長到2024年第一季的9億多,成長幅度非常大,而士電在2024年第一季的獲利是突破10億元的水準,達到12.1億台幣。